贈与財産の加算(暦年課税)

2019年3月19日

1.制度の概要

相続税は、被相続人の死亡の時に存在する被相続人の財産に課税されることから、被相続人が生前贈与を行って財産を減少させるとそれだけ安くなります。そのため、被相続人の死期が近づいた場合に生前贈与による節税を行うといった行為を防止するために、生存贈与加算の制度が設けられています。

相続又は遺贈により財産を取得した人が、被相続人からその相続開始前3年以内に贈与を受けた財産がある時は、その人の相続税の課税価格に贈与を受けた財産の価額を加算します。

加算された贈与財産について納付した贈与税がある時は、その贈与税の額は、加算された人の相続税の計算上控除します。これにより、相続開始前3年以内の贈与がなかった場合と同じ税負担に調整されることになります。

2.加算する人

贈与財産の加算の適用を受けるのは、相続又は遺贈により財産を取得した人です。

3年以内に贈与を受けていても、相続財産を取得していなければ適用はありません。

また、結婚・子育て資金の贈与の非課税による管理残額のみを相続した人は、適用がありません。

3.加算する財産

加算するのは、被相続人からその相続開始前3年以内に贈与を受けた財産です。

3年以内であれば、贈与税がかかっていたかどうかに関係なく、基礎控除額110万円以下の贈与財産も加算します。

その相続開始前3年以内とは、死亡の日からさかのぼって3年前の日までの間です。

たとえば、平成29年10月10日に被相続人が死亡した場合は、平成26年10月10日から平成29年10月10日までの贈与ということになります。

4.加算する金額

加算する金額は、贈与を受けた財産の贈与の時の価額です。

たとえば、時価1,000万円の土地の贈与を受け、相続開始の時にその土地の時価が500万円に下落していても、1,000万円が加算されます。

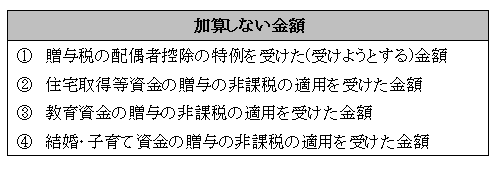

5.加算しない金額

次の金額は加算しません。