住宅取得等資金の贈与の非課税の特例

2019年9月5日

1.制度の概要

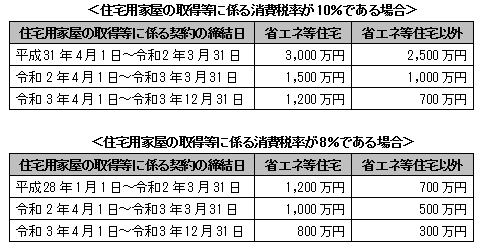

令和3年までの間、父母や祖父母等から受けるマイホーム購入資金の贈与には、マイホームの構造、適用される消費税率、契約の時期等により300万円~3,000万円が非課税となります。

すなわち、令和3年12月31日までに、父母や祖父母、曾祖父母など直系尊属から「住宅取得等資金」の贈与を受けた場合には、次の非課税限度額までの金額について贈与税が非課税となります。

2.非課税限度額

「省エネ等住宅」とは、次の省エネ等基準に適合する住宅用の家屋であることにつき、ハウスメーカー等が書類により証明したものをいいます。

①断熱等性能等級4若しくは一次エネルギー消費量等級4以上であること

②耐震等級(構造躯体の倒壊等防止)2以上若しくは免震建築物であること

③高齢者等配慮対策等級(専用部分)3以上であること

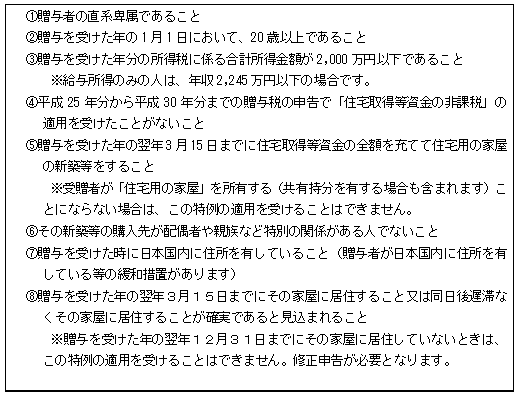

3.受贈者の要件

次のすべてに該当する受贈者は、特例の対象となります。

4.居住用の家屋

家屋の新築、取得又は増改築等の要件は前コラムの「住宅取得等資金の贈与に係る相続時精算課税の特例」と同じです。

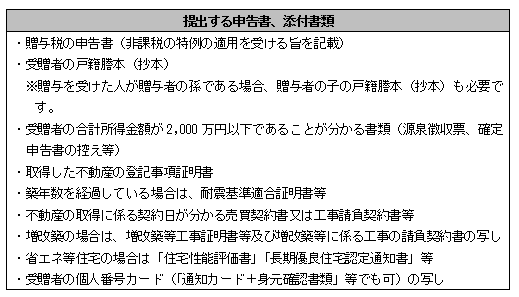

5.適用手続き

贈与を受けた年の翌年2月1日から3月15日までの間に、次の申告書及び添付書類を納税地の所轄税務署に提出します。

贈与の翌年3月15日までに居住を開始していない場合は「住宅用家屋を遅滞なく居住の用に供することを約する書類」その他の書類の追加が必要となります。

6.相続時精算課税、暦年課税の基礎控除との関係

この非課税の特例は、相続時精算課税の特別控除又は暦年課税の基礎控除と併用することができます。

したがって、たとえば、省エネ住宅を購入する契約を締結し、暦年課税を選択した場合には、1,200万円(非課税限度額)+110万円(暦年課税の基礎控除額)=1,310万円まで贈与税は課税されません。

7.相続税との関係

この非課税の適用を受けた金額は、相続時精算課税を選択している場合、又は、暦年課税で相続開始前3年以内の贈与である場合であっても、相続財産の額に加算する必要はありません。